登录新浪财经APP 搜索【信披】查看更多考评等级

锚定“加快发展新质生产力”,一批央企在战略性新兴产业上深化布局。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

卓创资讯豆粕市场分析师王文深

【导语】悟已往之不谏,知来者之可追。在中国豆粕现货均价创下近4年来新低之际,回顾过往导致豆粕价格波动的原因和幅度,对于理解当下和展望未来具有较强的实际意义。在明确的基本面因素变化背后,市场信息透明化导致的市场预期撮合达到一致性预期的时间不断缩短,传播速度不断加快,这也是理解豆粕价格趋势不断强化的原因之一。

豆粕波动来源多在供应端 不确定性多在国际原料市场

根据卓创资讯统计的2019年至今的中国豆粕现货均价走势看,豆粕现货价格的底部从2019年至2022年逐步抬升,整体震荡上行;2023年至今,走势整体震荡下行,且趋势中的反弹能量愈发减弱。从短期的单边走势分析看,豆粕价格上涨的主要动力来自供应端,其中包括国际产区的减产预期、国内大豆到港的延期、国内外的物流问题。而下跌趋势的形成,往往是供需共振的结果,亦或是,在航运周期的背景下,需求不佳更加凸显的供应端的实际宽松。

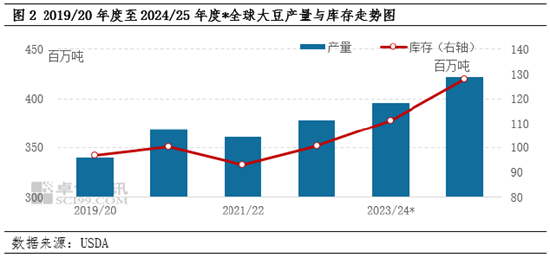

中国豆粕生产原料的较高进口依存度,使得市场参与者不得不去关注国际市场的相关变化。以USDA的7月报告看,2023/24年度中国大豆进口依存度为87.98%,24/25年度为85.89%。从2019/20年度至今的全球大豆产量和库存走势图可以看到,2021/22年度两者开始连续4年增长:产量从2021/22年度的3.61亿吨增加至2024/25年度*的4.22亿吨,库存从2021/22年度的9309万吨增加至2024/25年度*的1.28亿吨,增幅分别是16.9%和37.39%。这与中国豆粕现货价格的转折时间点2022年基本一致。

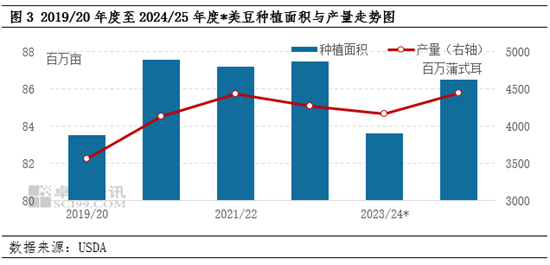

在大豆市场中,美国地位特殊。从全球供需平衡表上看体量庞大:以2023/24年度为例,大豆产量占全球28.66%,仅次于巴西;压榨量占全球18.83%,仅次于中国;出口量占全球26.42%,仅次于巴西。同时不应忽视的是,大豆金融交易主要在芝加哥期货交易所。因此,美豆的金融属性与商品数据,在大豆这个商品中得以较完美体现。从美豆供应端数据看,2023/24年度出现明显的减产,2024/25年度目前有供应能力回归的较强预期。因此从2024年5月份开始,美豆期货开始充分反映这一变化,主力合约5月均价1227美分/蒲式耳,到了7月底已跌至1020美分/蒲式耳附近。

中国豆粕信息愈发透明 市场容易自我强化

追随趋势,是市场中广为流传的一句格言。这种策略的实现背景,实际上是需要交易标的有较强的流动性,以及较为透明的信息披露,这样才会尽量减少人为操纵的可能性。但是当影响市场的因素变化都快速被市场消化时,容易形成从价格上的趋势自我强化。在今年卓创资讯的天津市场走访调研中,我们也能感到,市场参与者的不断扩围,以及信息的快速流动,带来的绝对博弈机会的减少,尤其是在基本面平稳下的逆势交易,成功率明显偏低。

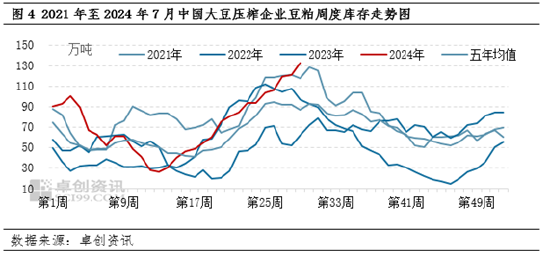

从中国豆粕生产企业的豆粕库存走势图看,今年上游的库存压力可见一斑。当市场面对持续下跌的价格趋势和上游企业库存持续上涨的趋势,需求端在一次次的抄底亏损中不断消磨对价格上涨的支撑能力,在基本面的宽松趋势下,市场已经很难寻觅到较为可信的上涨原因了。因此,当基本上所有利空出尽的时候,我们看到的,就是所有的指标和数据均是处于偏极端化的位置上了。

综上,今年国际市场明朗的供应宽松趋势,国内豆粕处于历史新高的库存位置,而市场又处于信息高度透明以及快速交易的现状下,市场只能等待以价格为核心的产业自驱转向,和数据反转后给出的操作信号。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 配资股是

文章为作者独立观点,不代表股票在线配资平台观点